房價波動與金融穩定。(示意圖,資料照)

房價波動與金融穩定。(示意圖,資料照)

本文撰文人為臺灣大學經濟系教授、中央銀行副總裁陳南光。

央行為何應該關注房價波動

央行為什麼應該關注房價波動?本文的目的就是想釐清這個問題,使央行在因應房價波動的角色上,有更清楚的定位。我們會說明房價持續上漲不僅會威脅金融穩定,也有導致資源誤置以致降低總要素生產力(TFP),以及加劇財富分配惡化之虞。由於寬鬆貨幣政策(低利率)是造成房價上漲的主因之一,央行積極因應房價的大幅波動,不僅有助維持金融穩定,也是負起相對應的責任,緩和寬鬆貨幣政策對於經濟生產力與財富分配的負面效應。最後,我們強調央行應思考並用貨幣與總體審慎政策以因應房價波動,可更有效兼顧金融穩定與減緩總體經濟的波動。

央行為什麼應該關注房價波動?房價波動與央行的目標有什麼關係?促進金融穩定是我國央行的法定目標之一,有看法認為「房價不是央行的重點,央行關注的是金融穩定」,然而房價波動與金融穩定毫無關係嗎?本文的目的就是想釐清這個問題,使央行在因應房價波動的角色上,有更清楚的定位。就房市而言,除了不動產放款成長率與放款集中度等是重要的金融穩定指標,本文將說明由於房價是金融循環的主要組成部分,房價的變動對金融穩定應更加關鍵。而且,房價持續上漲不僅會威脅金融穩定,也可能導致資源誤置以致降低總要素生產力(TFP),以及加劇財富分配惡化,對於金融、總體經濟與社會的穩定具有不容忽視的破壞力。

其次,低利率與高房價之間的關聯以及其因果關係,經過非常大量的實證研究,已經得到確立。基於寬鬆貨幣政策(低利率)是造成房價上漲的主因之一,央行穩定房價大幅波動具有以下的正當性:(1)降低寬鬆貨幣政策造成房價上漲對於金融穩定的威脅,履行促進金融穩定的法定職責;(2)負起相對應的責任,扭轉寬鬆貨幣政策造成房價上漲對於生產力與財富分配的負面效應。

最後,我們討論央行穩定房價的政策工具。為因應房價波動,面臨各種不同政策工具的權衡取捨,應追求最適的政策組合(Policy Portfolio),不應隨意完全排除利率的功能。利率與總體審慎政策並用因應房價波動,相對於單一政策,應可達成更佳的金融與總體經濟的穩定效果。

低利率與高房價之間的關聯

在進入央行穩定房市的正當性這個議題之前,我們有必要先確立貨幣政策跟房價的關係。理論上降低利率的擴張性貨幣政策可透過以下傳遞管道,導致房價上漲:(1)使用者成本:當利率下跌,使用者成本降低,房屋需求上升,導致房價上漲。(2)房價上升預期:擴張性貨幣政策提高房價上升預期,提高當前的房屋需求。(3)信用管道:擴張性貨幣政策鬆綁家庭的借貸限制,增加房貸與房屋需求。(4)風險承擔管道(Risk-Taking Channel):利率下跌使投資人願意承擔更高風險,轉往高風險投資標的,包括房地產與房貸擔保證券等。

由於影響房價的因素很多,除了利率,還有所得、稅賦、通膨預期、人口結構、對未來房價預期等。部分實證研究結果顯示,利率對房價的影響不顯著。然而整體而言,利率與房價之間的關聯以及其因果關係,經過非常大量的實證研究,已經得到確立:不論是個別國家或跨國資料、最近數十年或上百年資料、先進國家或新興市場經濟體、各種不同的計量方法以及認定貨幣政策外生性方法,寬鬆貨幣政策(利率)確實是房價上漲的主因之一。因此,絕對不應輕易論斷「低利率與房價並無必然的關連性」。

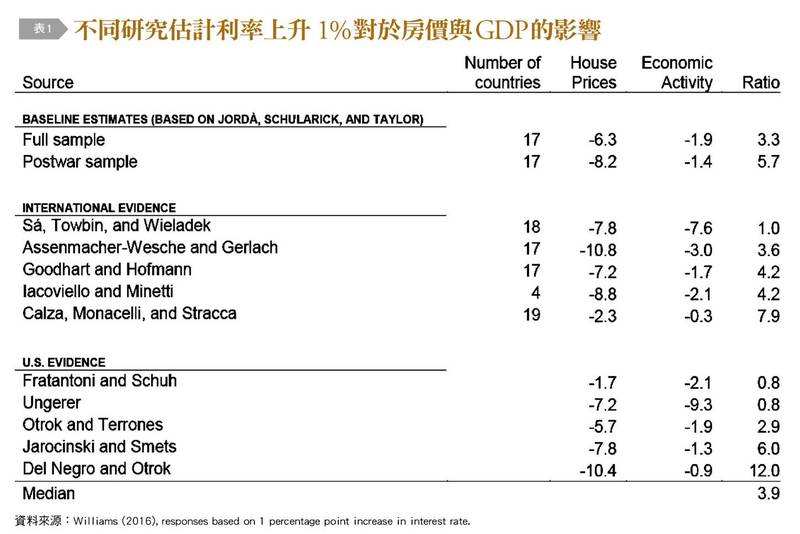

[圖1]顯示Williams(2016)採用17國1870年至2013年的跨國年資料,排除貨幣政策內生性後,估計結果發現利率上升1%,對於房價的平均影響高達約6.5%。[表1]顯示不同的研究(跨國以及美國資料)估計利率上升1%,對於房價的影響均相當顯著,而且大部分的結果遠比對於GDP的影響大許多。利率對房價的影響約為對GDP影響的3至6倍,中位數落在4倍左右。

圖1:利率上升1%對於房價的影響。

圖1:利率上升1%對於房價的影響。

表1:不同研究估計利率上升1%對於房價與GDP的影響。

表1:不同研究估計利率上升1%對於房價與GDP的影響。

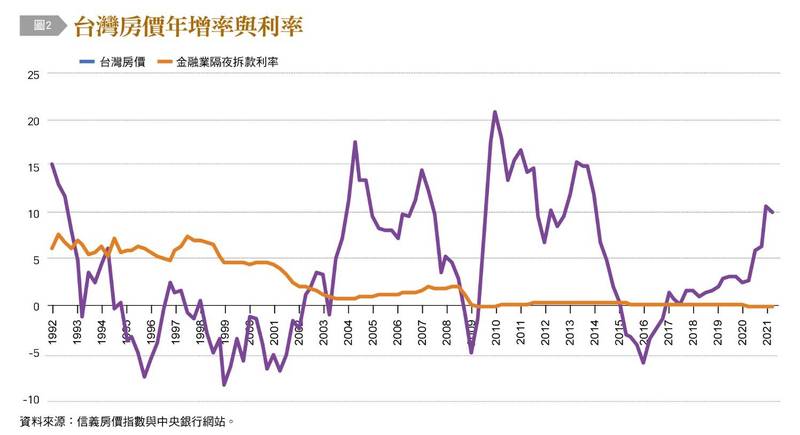

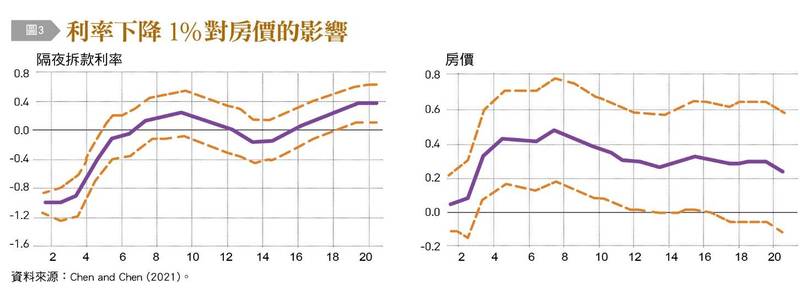

[圖2]顯示台灣房價年增率與利率自1992年的時間數列。初步檢視其相關係數為-0.39(1992年Q1至2021年Q2);當然,兩者的關係需要進一步的計量分析來認定。Chen and Chen(2021)採用台灣的資料,估計一個加入房貸與房市情緒指標的SVAR模型。結果發現,如[圖3]顯示,利率變動確實會顯著影響房價:當利率下降1%,房價上升最高可達4.8%。變異數分解的結果發現,利率可解釋房價變動的比例(在12至20期)可達11%至14%。

圖2:台灣房價年增率與利率。

圖2:台灣房價年增率與利率。

圖3:利率下跌1%對房價的影響。

圖3:利率下跌1%對房價的影響。

由於台灣央行的寬鬆貨幣政策是推升房價上漲的主因之一,那麼過去以來台灣房價的漲幅到底算不算高呢?最近有一些看法認為「目前(台灣)的房價水準及上漲尚屬溫和」,我們可用以下幾個指標來檢視。首先,一個常用的指標是房價負擔能力(包括房價所得比與房貸負擔率)。台灣的房價所得比與房貸負擔率長期走高,從2002年第1季分別是4.5倍與24%,到2021年第2季分別達9.1倍與36%,房價負擔能力呈現明顯惡化趨勢。除此之外,也可檢視房價的累計漲幅。[圖4]顯示台灣與一些國家房價的歷史走勢。各國房價均以該國CPI平減,成為實質房價。若以2000年第1季作為基期100%,2021年第3季台灣房價已達262%,累計實質漲幅超過160%。跟其他國家比起來,這期間台灣房價的累計漲幅只比近期房價急速飆升的紐西蘭與瑞典低,與加拿大相當,但高於大部分我們所能蒐集到的國家(約20餘國),比如最近漲幅很大的南韓、美國、以色列、丹麥等;其中,相較於台灣,南韓與美國的20年實質房價累計漲幅僅分別為45%與64%。

圖4:各國實質房價走勢。(2000年Q1=100%)

圖4:各國實質房價走勢。(2000年Q1=100%)

(本文摘自2022年1月份《台灣銀行家》月刊,本文內容謹代表個人意見,與服務單位無關,如有錯誤亦概由作者負責。)

一手掌握經濟脈動 點我訂閱自由財經Youtube頻道

不用抽 不用搶 現在用APP看新聞 保證天天中獎 點我下載APP 按我看活動辦法